Individuelle Beteiligungen

Kapital sichern und vermehren mit Immobilien-Investments

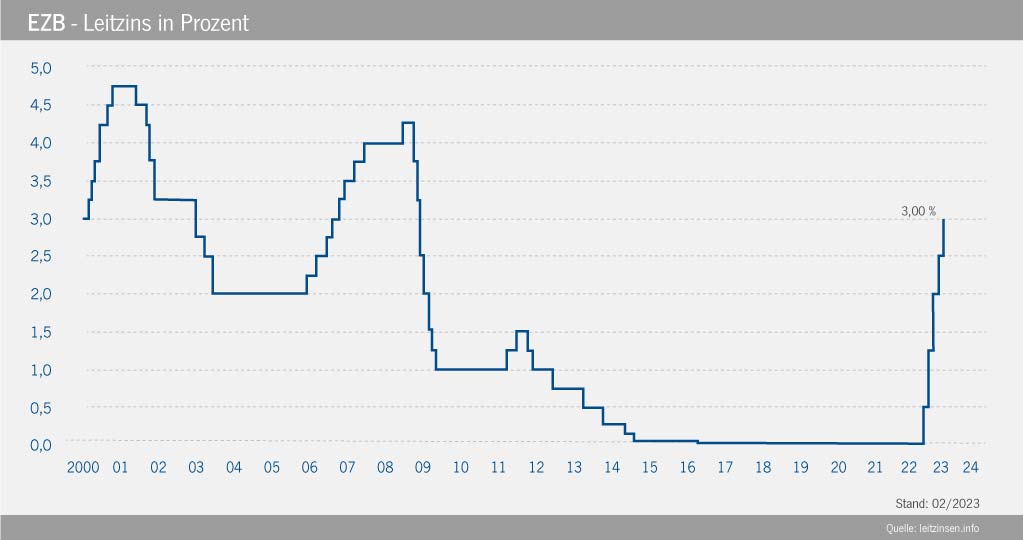

EZB Leitzins Entwicklung

Inflation weiter hoch – Weitere Zinserhöhung oder Zinspause?

Die Nullzins-Politik der Europäischen Zentralbank (EZB) bestimmte seit Jahren die Entwicklung des Finanzmarktes. In ihrer Sitzung am 9. Juni 2022 beschloss die EZB den im März 2016 eingeführten historisch niedrigen Leitzins von 0,00 Prozent im Juli um 0,5 Prozentpunkte anzuheben. Die entgegen der Erwartung der EZB im Anschluss an diese Zinsanhebung weiter gestiegene Inflation erforderte dringend weitere Reaktionen zur Begrenzung der Teuerungsrate. Europas Währungshüter hatten lange an der Einschätzung festgehalten, die steigende Inflation sei von Sonderfaktoren getrieben und daher vorübergehend.

Die Inflation in der Folge der Corona-Pandemie wurde durch die Folgen des Krieges in der Ukraine verstärkt. Dies hat die EZB zu schnellerem Handeln gezwungen als die Währungshüter bei ihrer ersten Leitzinserhöhung im Juli 2022 erwartet hatten. Der Krieg in der Ukraine hat die Energiepreise in ungeahnte Höhen getrieben. Auch wenn die Preise für Energie inzwischen wieder gesunken sind, setzt sich der Preisanstieg für andere Waren und Dienstleistungen, insbesondere viele Nahrungsmittel, fort. Während die Inflationsrate von 7,5% im Juli 2022 auf 10,0% im September stieg, erreichte sie im Oktober mit 10,4% ihren bisherigen Höchststand. Nach 10 Prozent im November ging sie im Dezember auf 8,6% zurück und stieg im Januar 2023 voraussichtlich erneut leicht auf 8,7%. („Inflationsrate im Januar 2023 voraussichtlich +8,7%“, destatis.de, Pressemitteilung Nr. 041, 09.02.2023).

Die anhaltende Teuerung hat die Einschätzung der Inflationsentwicklung von Christine Lagarde, Präsidentin der EZB, geändert: „Die Inflation ist nach wie vor deutlich zu hoch und wird für längere Zeit über unserem Zielwert bleiben.“ (Erklärungen zur Geldpolitik“, EZB, Pressemitteilung, 27.10.2022) Um diesem Trend entgegen zu wirken, hob die EZB den Leitzins nach der ersten Erhöhung um 0,5% zweimal hintereinander deutlich um 0,75% an. Mit einem weiteren Zinssprung um 0,5% am 15. Dezember 2022 reagierte die EZB auf die trotz Zinserhöhung anhaltend hohe Inflationsrate. Mit einer Anhebung des Leitzinses um nochmals 0,5% im Februar 2023 führen die Währungshüter den eingeschlagenen Kurs fort. Im Gegensatz zu den in der Vergangenheit üblichen Zurückhaltung bei der Ankündigung künftiger Zinsschritte kündigte Lagarde auf der Pressekonferenz am 2. Februar an, dass der Leitzins auch weiter deutlich und in einem gleichmäßigen Tempo angehoben werden soll. Dies solle eine zeitnahe Rückkehr der Inflation zum mittelfristigen 2 %-Ziel der EZB gewährleisten. („Erklärungen zur Geldpolitik“, EZB, Pressemitteilung, 02.02.2023)

Lange hatten die Währungshüter gezögert, entschieden gegen die Inflation vorzugehen. Sie gingen davon aus, dass sie sich innerhalb weniger Monate wieder „normalisieren“ würde. Mit mehreren großen Zinssprüngen haben sich die Währungshüter jedoch auf eine Gratwanderung begeben. Mit der Erhöhung des Leitzinses gehen sie das Risiko ein, den wirtschaftlichen Abschwung zu begünstigen. „Einer vorläufigen Schnellschätzung von Eurostat zufolge ist die Wirtschaft im Euroraum im vierten Quartal 2022 um 0,1 % gewachsen. Das ist zwar mehr als in den von Fachleuten des Eurosystems erstellten Dezember-Projektionen erwartet, bedeutet aber, dass sich die Konjunktur seit Mitte 2022 deutlich abgeschwächt hat, und wir gehen davon aus, dass sie auf kurze Sicht schwach bleiben wird.“ („Erklärungen zur Geldpolitik“, EZB, Pressemitteilung, 02.02.2023)

Angesichts des anhaltenden Inflationsdrucks hat der EZB-Rat im Februar angekündigt, die Zinsen auf seiner nächsten geldpolitischen Sitzung im März 2023 um weitere 0,5% anzuheben. Entscheidungen über den geldpolitischen Kurs der kommenden Monate sollen dann von der Datenlage abhängen und von Sitzung zu Sitzung neu getroffen werden. Mit dem restriktiven Zinsniveau will die EZB über die Dämpfung der Nachfrage mit der Zeit die Inflation senken und gleichzeitig dem Risiko vorbeugen, dass sich die Inflationserwartungen dauerhaft nach oben verschieben. („Geldpolitische Beschlüsse“, EZB, Pressemitteilung, 02.02.2023)

Immobilien in Deutschland bleiben eine alternative Investment-Chance

Die Ära der Nullzinspolitik ist beendet. Für risikoaverse Investoren stellen sich unter den veränderten Zinsbedingungen auf der Suche nach einer attraktiven Rendite neue Fragen. Die Spekulation auf weiter steigende Aktiengewinne ist für manche Investoren, wie z.B. Stiftungen, Versicherungen und Pensionskassen, eine Investment-Strategie, die (zu) große Risiken mit sich bringt. Vor dem Hintergrund einer schwer kalkulierbaren Kursentwicklung an den Aktienmärkten – insbesondere während und in der Folge des Krieges in der Ukraine – bieten nach Überzeugung der IMMOVATION ausgesuchte Immobilien in Deutschland für institutionelle Investoren nach wie vor ein vergleichsweise risikoarmes Investment.

Immobilien – insbesondere Wohnimmobilien – haben sich bereits in der Vergangenheit unter wechselhaften Wirtschaftsbedingungen als wertstabiler Sachwert bewährt. Aus diesem Grund sind Wohnimmobilien schon seit Gründung der IMMOVATION AG der Asset-Schwerpunkt des Unternehmens.

Wohnimmobilienmarkt mit reduzierter Preisdynamik

Die Geschäftsführung erwartet für den Wohnimmobilienmarkt auf absehbare Zeit eine reduzierte Preisdynamik im Vergleich zum ungewöhnlich starken Preiswachstum der vergangenen Jahre. Dem Immobilienpreis-Index der Interhyp AG zufolge hat sich der Immobilienmarkt in 2022 „tiefgreifend verändert“. Es zeige sich eine Kaufzurückhaltung und ein Trend zu kleineren und älteren Immobilien in günstigeren Lagen gegenüber Vorjahren. Ältere und somit weniger energieeffiziente Immobilien seien vom Preisrückgang fast doppelt so stark betroffen wie Neubauten. Außerdem gebe es einen spürbaren Rückgang bei der Finanzierung von Neubau und Bauvorhaben sowie Kapitalanlegern.

„Nachdem die Immobilienpreise mehr als zehn Jahre gestiegen sind, erleben wir nun erstmals einen Abschwung. Dieser ist jedoch noch nicht so signifikant, wie es teils berichtet wird“, sagt Jörg Utecht Vorstandsvorsitzender der Interhyp AG. Beim Vergleich von Q4 2021 mit Q4 2022, konstatieren die Analysten einen Rückgang von 3,5 Prozent. Und von Q2 2022 zu Q4 2022 betrage der Rückgang dann bereits etwa 6%. „Damit lagen die Immobilienpreise im Dezember 2022 auf dem Niveau von Mitte 2021.“

Die aktuellen Preisrückgänge bieten neue Chancen und Spielräume für die Preisverhandlung. In den vergangenen Jahren habe es wenige Objekte gegeben, auf die meist sehr viele Interessentinnen und Interessenten kamen. Das wandele sich nun. „Die Preise sinken, es sind deutlich mehr Objekte verfügbar und zusätzlich können Käuferinnen und Käufer wieder die Preise verhandeln.“ („Günstiger, kleiner, älter - welche Immobilien die Deutschen 2022 gekauft haben“, Interhyp AG, Pressemitteilung, 14.02.2023)

Prognose: Erholung des deutschen Immobilienmarktes in 2023

CBRE, eines der weltweit größten Immobiliendienstleistungs- und Investment-Unternehmen, erwartet trotz weiterhin hoher Zinsen und eines unsicheren makroökonomischen Umfelds ab Mitte 2023 eine stetige Erholung des deutschen Immobilienmarkts. Die Perspektiven der deutschen Wirtschaft für 2023 haben sich nach Ansicht von CBRE zum Jahresauftakt merklich verbessert. „Die Wirtschaftsleistung dürfte zwar etwas zurückgehen, ein schwerwiegender Einbruch ist aber nicht zu befürchten.“ Die Marktbeobachter von CBRE gehen davon aus, dass der Höhepunkt der Teuerung überschritten sei. Allerdings werde die Inflationsrate im Verlauf des Jahres 2023 auf einem hohen Niveau bleiben. Als Stütze des privaten Konsums wirken demnach ein äußerst robuster Arbeitsmarkt mit kräftigen Lohnsteigerungen als auch die im Rahmen der Energiekrise beschlossenen staatlichen Transferleistungen. CBRE rechnet daher ab der Jahresmitte mit einer „deutlichen Zunahme der Wachstumsdynamik“.

Die größten Herausforderungen für den deutschen Immobilieninvestmentmarkt im Jahr 2023 sehen die Analysten weiterhin in den unterschiedlichen Preiserwartungen von Käufern und Verkäufern, der Rezessionsangst und den verschärften Kreditvergabebedingungen. Angesichts höherer Finanzierungskosten und gestiegener Renditen alternativer Anlagen werden die Preise in allen Assetklassen unter Druck geraten. Die größten Preisrückgänge erwartet CBRE bei Value-Add Büro- und Einzelhandelsimmobilien. Das Fazit der Immobilienexperten: „Dennoch bleibt Deutschland einer der beliebtesten Immobilien-Investmentmärkte weltweit.“ („CBRE Marktausblick 2023: Zinsentwicklung und Konjunkturdynamik bleiben auch 2023 die zentralen Herausforderungen für den deutschen Immobilienmarkt“, Pressemitteilung, 31.01.2023)

Hohe Nachfrage stößt auf Mangel an Wohnraum

Der Immobilienpreisindex des Verbands deutscher Pfandbriefbanken (vdp) vom Februar 2023 zeigt die Fortsetzung der Trendwende am Immobilienmarkt, die sich bereits im dritten Quartal 2022 abgezeichnet hat. Zwar weisen die Immobilienpreise in Deutschland im vierten Quartal 2022 noch einen Anstieg um 0,8% gegenüber dem vierten Quartal 2021 auf, gegenüber dem dritten Quartal 2022 sind sie jedoch um 2,0% gefallen. „Die ambivalente Entwicklung zeigt sich auch bei den Wohnimmobilienpreisen, die sich im Jahr 2022 nochmals um 2,1% erhöhten, auf Quartalssicht dagegen um 1,8% verringerten. Demgegenüber entwickelten sich die Preise für Gewerbeimmobilien einheitlich rückläufig: Sowohl beim Vergleich des vierten Quartals 2022 mit dem Vorjahresquartal (-4,4%) als auch beim Vergleich des vierten mit dem dritten Quartal 2022 (-2,9%) sind Preisrückgänge auszumachen.“ Der vdp-Index basiert auf einer quartalsweise durchgeführten Auswertung echter Immobilientransaktionsdaten von mehr als 700 Kreditinstituten.

Jens Tolckmitt, vdp-Hauptgeschäftsführer, rechnet auch für die nächsten Quartale mit Rückgängen – allerdings insgesamt weiterhin auf moderatem Niveau. „Die insgesamt gesunden Rahmenbedingungen des deutschen Immobilienmarktes sollten dazu beitragen, dass er die aktuelle Preiskorrekturphase gut verkraftet. Denn selbst wenn die Preise über einen längeren Zeitraum in Summe um 15% nachgeben sollten, stünden wir gemessen an der Entwicklung des Gesamtindex auf dem Preisniveau von Anfang 2020.“ Tolckmitt weist außerdem darauf hin, dass die Neuvertragsmieten eine positive Entwicklung aufweisen. Sie hätten im Vorjahres- bzw. Quartalsvergleich um 6,5% bzw. um 1,9% zugelegt. „Die Nachfrage nach Wohnraum trifft nach wie vor auf ein viel zu geringes Angebot, so dass die Mieten weiter steigen. Es deutet sich hier auch keine Trendumkehr an, im Gegenteil, denn die Neubautätigkeit in Deutschland liegt weiterhin weit hinter dem Bedarf zurück“. Der Mietanstieg wird zudem durch ehedem Kaufinteressierte befeuert, für die der Traum vom Eigenheim aufgrund der Inflation und der Zinsanstiege aber vorerst zwangsweise unerfüllt bleibt und jetzt weiter zur Miete wohnen. („Trendwende bei Immobilienpreisen verfestigt sich“, vdp, Pressemitteilung, 10.02.2023)

Vermietete Bestandsimmobilien sind beständige Einnahmequelle

Die geringe Zahl neu gebauter Wohnungen bewirkt, dass die Nachfrage auch langfristig höher sein wird als das verfügbare Angebot. Die IMMOVATION-Unternehmensgruppe besitzt einen umfangreichen Bestand aus Wohn- und Gewerbeimmobilien in Städten in verschiedenen Regionen Deutschlands. Damit erzielt die Unternehmensgruppe dauerhaft Einnahmen aus Mieten in einem Umfang, der die weitere positive Unternehmensentwicklung auch bei einem reduzierten Käufermarkt gewährleistet.

Mit über 25 Jahren Markterfahrung verfügt die IMMOVATION-Unternehmensgruppe nachweislich über die Expertise für das Management und die Entwicklung von Immobilien. Die Unternehmensgruppe ist zudem inhabergeführt. Dies ist insbesondere in Krisensituationen ein klarer Wettbewerbsvorteil. So können der Marktdynamik entsprechende Entscheidungen schnell getroffen werden. Für institutionelle Investoren auf der Suche nach Anlage-Alternativen offeriert die IMMOVATION-Unternehmensgruppe individuelle Beteiligungsmodelle im Immobilien-Segment. Angestrebte Renditeziele können durch das erfahrene Management mit vertretbaren Risiko realisiert werden. Investoren profitieren von der fundierten und langjährigen Erfahrung der Geschäftsführung auf dem Kapitalmarkt und einem über Jahre gewachsenen Marktzugang.

Maßgeschneiderte Private Equity-Beteiligungen

Mit maßgeschneiderten Private Equity-Beteiligungen bieten wir Investoren Lösungen mit einer ausgewogenen Mischung aus Ertrag und Risiko jenseits unkalkulierbarer Aktienkurse. Die IMMOVATION-Unternehmensgruppe verfügt über die Expertise und den Zugang zum Immobilienmarkt, mit dem renditestarke Objekte zuverlässig identifiziert werden. Mit ihren Immobilienprojekten ist sie nachweislich in der Lage, Investoren am prosperierenden Immobilienmarkt Deutschland erfolgreich zu beteiligen. Das Research- und Investment-Team prüft Immobilienportfolios und Entwicklungsgrundstücke im Rahmen der Due Diligence-Analyse und bewertet das wirtschaftliche Entwicklungspotenzial der ausgewählten Objekte. Mögliche Risiken werden so zuverlässig erkannt, die Rentabilität des Investments eingeschätzt und ein optimales Rendite-Risiko-Profil entworfen. Auf dieser Grundlage bieten wir kundenorientierte Lösungen mit attraktiven Renditen, die Investoren das Engagement in das komplexe Immobilien-Asset erleichtern.

Erfahren Sie mehr über Ihre Chancen als Investor und sprechen Sie uns an. Ihre Ansprechpartnerin Manuela Schreiber freut sich auf den Dialog mit Ihnen.

Investment-Referenz I

Anleihe Immokles AG

Privatplatzierung: Immobilien-Anleihe, Börse Frankfurt, 35 Mio. Euro

Die Immokles AG – eine Immobilien-Gesellschaft der IMMOVATION-Unternehmensgruppe – hat am 08.12.2015 eine Anleihe mit einem Volumen von 35 Millionen Euro platziert. Die Anleihe wurde vollständig im Rahmen einer Privatplatzierung von den Barmenia Versicherungen und einer Pensionskasse gezeichnet. Die nicht-öffentliche Anleihe mit einer Laufzeit bis zum 08.12.2020 bot einen Zins von 4,0% p.a.. Die Emission wurde von der Equinet Bank AG als Lead Manager und Sole Bookrunner begleitet. Die Funktion des Sicherheiten-Treuhänders wurde von der Rödl Treuhand Hamburg GmbH übernommen.

Hintergrund – Entwicklungsprojekt „Lingner Altstadtgarten Dresden“

Die erste Anleihe der Immokles AG war ein Anlageprodukt für institutionelle Investoren, die angesichts fortdauernder Niedrigzinsen auf der Suche nach alternativen Anlage-Optionen sind. Zur Platzierung der Anleihe hat entscheidend beigetragen, dass die Anleihe zu 100% über das Grundstück des Entwicklungsprojektes „Lingner Altstadtgarten“ in Sachsens Landeshauptstadt Dresden besichert war.

Investoren bot das Areal außergewöhnliche Chancen: Sie ist die letzte Entwicklungsfläche dieser Größenordnung im Zentrum Dresdens. Mit dem Projekt „Lingner Altstadtgarten“ verfolgte die Immokles AG das Ziel, die Grundlagen für die Umwandlung des ehemaligen Industriegeländes im Zentrum Dresdens in ein urbanes Wohnquartier mit bis zu 3.000 Wohnungen zu schaffen. Im Rahmen eines Global-Verkaufs ist das Areal im Dezember 2019 an einen Projektentwickler veräußert worden. Damit wurde das Projekt Lingner Altstadtgarten erfolgreich abgeschlossen.

Weitere Projekte und Anleihen geplant

Die Immokles AG hat bisher vier Projektgesellschaften gegründet. Außer dem Entwicklungsprojekt Lingner Altstadtgarten in Dresden hat die Gesellschaft ein Portfolio mit 879 Wohnungen und 6 Gewerbeeinheiten in Norddeutschland, ein Portfolio mit 920 Wohneinheiten und 19 Gewerbeeinheiten in Salzgitter sowie 122 Wohnimmobilien in Schongau (Bayern) erworben. Der Ankauf weiterer Wohnimmobilienpakete in Deutschland ist geplant. In diesem Zusammenhang wird die Immokles AG gegebenenfalls weitere Anleihen für institutionelle Investoren begeben.

Investment-Referenz II

Anleihe Immobilien-Projektgesellschaft Salamander-Areal Kornwestheim mbH (IPSAK)

In Rekordzeit platziert: Immobilien-Anleihe, Börse Stuttgart, 30 Mio. Euro

Die Immobilien-Projektgesellschaft Salamander-Areal Kornwestheim mbH (IPSAK), eine Tochtergesellschaft der IMMOVATION AG, hat im November 2012 eine Unternehmensanleihe im Freiverkehr der Börse Stuttgart begeben. Die Emission in Form von Inhaberschuldverschreibungen hat ein Volumen von 30 Millionen Euro und eine Laufzeit von 7 Jahren. Die Anleihe ist über eine Grundschuld in der Höhe von 30 Millionen Euro auf dem Grundstück des Salamander-Areals in Kornwestheim bei Stuttgart besichert.

Die Zeichnungsfrist der mit 6,75 Prozent p.a. verzinsten IPSAK-Anleihe konnte aufgrund der hohen Nachfrage bereits am ersten Zeichnungstag nach 90 Minuten vorzeitig beendet werden. Mit dem Emissionserlös aus der Anleihe sind von der IPSAK fünf Tochtergesellschaften gegründet worden. Sie entwickeln außerhalb des Salamander-Areals neue Projekte in Deutschland. Die Anleihe wurde zum Ende der Laufzeit, dem 06.12.2019, an die Anleihegläubiger zurückgezahlt.

Hintergrund – Revitalisierungsprojekt Salamander-Areal

Die Immobilien-Projektgesellschaft Salamander-Areal Kornwestheim mbH ist eine hundertprozentige Tochtergesellschaft der IMMOVATION Immobilien Handels AG. Das Unternehmen wurde zum Erwerb und Zur Revitalisierung des historischen Salamander-Areals in Kornwestheim bei Stuttgart gegründet.

Das Industriedenkmal umfasst eine Gesamtgrundstücksfläche von ca. 41.000 m² und ca. 90.000 m² Bruttogeschossfläche. Der Marktwert der vermieteten Immobilien des zum Jahreswechsel 2009/2010 von der Vivacon AG erworbenen Areals liegt laut einem Gutachten auf Basis der Soll-Erträge bei ca. 81 Mio. Euro.

Im Verlauf der Revitalisierung wurden bis auf wenige Restflächen alle Gewerbeflächen an Dienstleister und Gewerbebetriebe vermietet. Als Hauptmieter wurde das Land Baden-Württemberg gewonnen. Bis Ende 2017 ist auf einer Fläche von über 30.000 Quadratmetern durch aufwendige Umbauten das Grundbuchzentralarchiv des Landes entstanden – eines der größten Archive Deutschlands. Darüber hinaus wurden Loft-Mietwohnungen geschaffen, eine Kindertagesstätte gebaut und acht Stadtvillen mit 64 Eigentumswohnungen errichtet und verkauft.

In der abschließenden Revitalisierungsphase sind ab 2016 weitere 121 Wohnungen, fünf Gewerbeeinheiten, ein REWE-Lebensmittelmarkt und 206 Tiefgaragenplätze entstanden. Zum Ende des ersten Quartals 2018 sind die letzten Eigentumswohnungen und neuen Gewerberäume bezugsfertig geworden. Alle Wohnungen sind verkauft.

Mit der Revitalisierung des ehemals ausschließlich gewerblich geprägten Salamander-Areals durch die IPSAK ist ein lebendiger kleiner Stadtteil mit einer Mischung aus Wohnen und Einkaufen, Dienstleistungen und Gewerbe entstanden. Mit diesem Projekt ist es der IMMOVATION gelungen, das Industriedenkmal vor den Toren Stuttgarts in eine nachhaltige Ertragsquelle umzuwandeln, das auf Dauer Teil ihres Immobilienbestandes ist.

Ansprechpartnerin: Individuelle Beteiligung

Sie erreichen mich von Montag bis Freitag von

9:00 bis 12:30 Uhr sowie von 13:00 bis 17:00 Uhr

Telefon: +49 561 5105267-19

Fax: +49 561 5105267-98

schreiber@immovation-ag.de

Ihr Ansprechpartner: Immobilien-Ankauf

Sie erreichen mich von Montag bis Freitag von

9:00 bis 12:30 Uhr sowie von 13:00 bis 17:00 Uhr

Telefon: +49 561 5105267-0

Fax: +49 561 5105267-98

ankauf@immovation-ag.de